在期货市场中,投资者要想做出明智的投资决策,了解期货交易品种以及评估其风险和收益至关重要。以下将介绍了解期货交易品种的方法以及评估其风险和收益的要点。

要了解期货交易品种,可从多方面入手。首先是期货交易所官网,我国有上海期货交易所、大连商品交易所、郑州商品交易所和中国金融期货交易所等。这些官网会详细介绍各个交易品种的合约规则,包括交易单位、最小变动价位、涨跌停板幅度等。例如,上海期货交易所的黄金期货合约,交易单位是1000克/手,最小变动价位是0.02元/克。

期货公司的研究报告也是重要途径。期货公司的分析师会对不同品种进行深入研究,撰写相关报告,内容涵盖品种的市场供需情况、价格走势分析等。投资者可以通过期货公司的官方网站、手机APP等渠道获取这些报告。

财经媒体和资讯平台同样不可忽视。像和讯网、东方财富网等,会提供期货市场的实时行情、行业动态等信息。投资者可以通过这些平台了解不同品种的最新消息,把握市场趋势。

在评估期货品种的风险和收益时,需要考虑多个因素。市场供需关系是关键因素之一。如果某品种供大于求,价格可能下跌,投资者面临亏损风险;反之,供不应求则价格可能上涨,带来收益机会。例如,农产品期货受季节、气候等因素影响,供需关系变化较大。

宏观经济环境也会对期货品种产生影响。经济增长、通货膨胀、利率等宏观经济指标的变化,会影响不同品种的价格走势。一般来说,在经济繁荣时期,工业金属期货的需求可能增加,价格上涨;而在经济衰退时期,避险资产如黄金期货的需求可能上升。

以下是部分常见期货品种的风险和收益特点对比:

期货品种 风险程度 收益潜力 影响因素 黄金期货 中 中 宏观经济、地缘政治、美元走势 原油期货 高 高 国际政治局势、原油供需、OPEC政策 大豆期货 中 中 气候、种植面积、需求变化投资者还需关注期货品种的杠杆效应。期货交易采用保证金制度,投资者只需缴纳一定比例的保证金就可以进行交易,这放大了收益的同时也放大了风险。因此,在评估风险和收益时,要充分考虑杠杆因素。

了解期货交易品种需要通过多种渠道获取信息,而评估其风险和收益则要综合考虑市场供需、宏观经济环境、杠杆效应等多个因素。投资者只有全面了解和评估,才能在期货市场中做出合理的投资决策。

相关阅读

如何了解期货的交易品种

2025-05-05 10:18:07

框架合同的构成要素有哪

2025-05-05 10:06:06

期货聚丙烯有怎样的市场

2025-05-05 09:42:01

如何正确粘贴静电贴以保

2025-05-05 09:30:01

格力热水器的性能如何?

2025-05-05 09:18:06

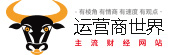

清科创业5月2日斥资6.29万

2025-05-05 09:06:08

05月05日早间新闻精选

2025-05-05 08:30:02

李光斗:“价值投资”的

2025-05-05 05:54:11

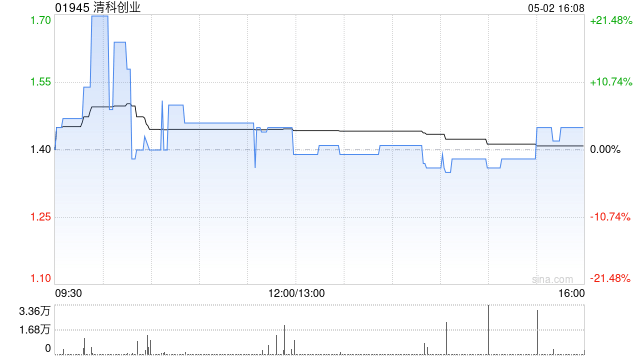

苹果CEO库克:巴菲特是独

2025-05-05 05:42:21

沙特警告:若不遵守配额

2025-05-05 05:18:07