在金融投资领域,期权和期货是两种常见的衍生工具。准确理解它们之间的区别,并据此做出合理的投资决策,是每个投资者都需要掌握的重要技能。

期权和期货存在多方面的差异。从定义上看,期权赋予持有者在特定时间内以约定价格买卖标的资产的权利,但无必须执行的义务;而期货则是双方约定在未来某一特定时间按约定价格交割一定数量标的资产的合约,双方都有履约的义务。

在风险特征方面,期权买方的最大损失是购买期权的费用,而潜在收益可能无限;期权卖方的最大收益是期权费,但潜在损失可能无限。期货交易中,买卖双方都面临着标的资产价格波动带来的风险,风险和收益都可能较大。

交易方式上,期权交易较为灵活,投资者可以选择买入或卖出看涨期权、看跌期权。期货交易则主要是通过买卖合约进行,根据对市场走势的判断做多或做空。

为了更清晰地展示这些区别,以下是一个简单的对比表格:

对比项目 期权 期货 定义 赋予权利,可选择是否执行 双方有履约义务 风险特征 买方损失有限,收益可能无限;卖方收益有限,损失可能无限 双方风险和收益都较大 交易方式 可买卖多种期权类型 做多或做空合约在做出投资决策时,投资者需要考虑多个方面。首先是自身的风险承受能力。如果风险承受能力较低,期权的买方策略可能更适合,因为其最大损失已知。而风险承受能力较高且对市场走势有较强判断能力的投资者,期货交易可能提供更多的获利机会。

其次,投资目标也很关键。如果是为了套期保值,期货和期权都可以作为工具,但适用场景有所不同。期货更适合对标的资产有实际需求的企业进行套期保值,锁定未来的交易价格。期权则可以为投资者提供更灵活的保值方案,在市场不利时限制损失,同时保留市场有利时的获利机会。

市场环境也是重要的考虑因素。在市场波动较大时,期权的价值可能会增加,因为其提供了更多的不确定性保护。而在市场趋势较为明显时,期货交易可能更容易把握方向,获取收益。

投资者的专业知识和经验也不容忽视。期权交易相对复杂,需要对期权的定价模型、波动率等有一定的了解。如果投资者缺乏相关知识,盲目参与期权交易可能会面临较大的风险。相比之下,期货交易的规则相对简单,更容易上手。

总之,理解期权和期货的区别,并综合考虑自身情况和市场环境,才能做出合理的投资决策,实现投资目标。

相关阅读

如何理解期权期货区别并

2025-06-26 17:15:02

亚太股份:获制动钳及E

2025-06-26 17:03:01

美国经济警钟敲响!摩根

2025-06-26 16:03:01

如何妥善处理离职保险停

2025-06-26 15:51:01

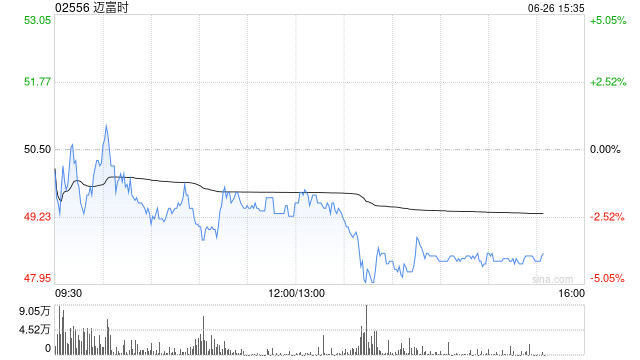

长城证券:首予迈富时“

2025-06-26 15:39:13

如何知晓不同保障项目的

2025-06-26 15:15:02

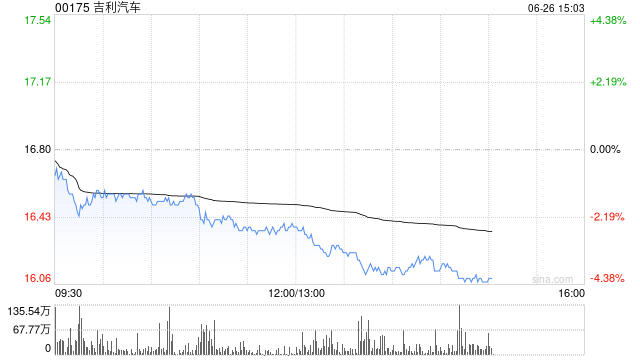

吉利汽车因认股权获行使

2025-06-26 15:03:27

如何看待期权合约征求意

2025-06-26 14:51:02

如何核定长春医保?核定

2025-06-26 14:39:01

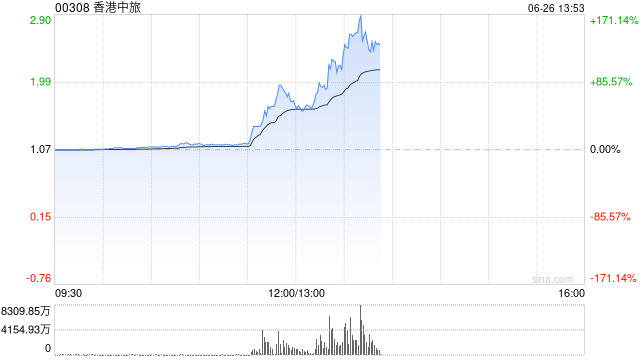

香港中旅午前飙升逾72% 旅

2025-06-26 14:03:01