在使用信用卡的过程中,取现和消费是两种常见的使用方式,而它们在利息计算方面存在显著区别。

信用卡消费在利息计算上有一定的优惠政策。当持卡人进行消费时,通常会有一个免息期。免息期是指从银行记账日起至到期还款日之间的日期。在免息期内全额还款,持卡人无需支付任何利息。例如,某银行信用卡的账单日为每月5日,还款日为每月25日。如果持卡人在6月6日消费了一笔款项,那么这笔消费会记录在7月5日的账单中,持卡人只要在7月25日前全额还款,就不会产生利息。不过,如果持卡人未能在免息期内全额还款,银行会从消费入账日开始计算利息,通常日利率为万分之五,也就是年化利率约18.25%。而且,利息会按照未还款金额计算,计算方式一般是复利,即上期的利息会加入本金中计算下期利息。

信用卡取现则与消费的利息计算方式大不相同。首先,信用卡取现通常没有免息期,从取现当天开始就会计算利息,日利率同样多为万分之五。此外,除了利息,银行还会收取一定的取现手续费。取现手续费的收取标准因银行而异,一般在取现金额的1% - 3%左右。例如,持卡人取现10000元,若手续费率为2%,则需要支付200元的手续费,同时从取现当天开始,每天要支付5元的利息(10000×0.0005)。

为了更清晰地对比两者的差异,以下是一个简单的表格:

项目 信用卡消费 信用卡取现 免息期 有,在免息期内全额还款无利息 无,从取现当天开始计息 利息计算起始日 消费入账日(未全额还款时) 取现当天 手续费 无(正常消费) 有,一般为取现金额的1% - 3% 日利率 约万分之五(未全额还款) 约万分之五综上所述,信用卡取现和消费在利息计算上存在明显区别。持卡人在使用信用卡时,应根据自身需求合理选择使用方式。如果只是日常消费,尽量在免息期内全额还款,以享受免息优惠;而取现则会带来较高的成本,除非是在紧急情况下,否则应谨慎使用。

相关阅读

信用卡取现和消费在利息

2025-06-28 11:03:01

如何看待特定金属处理相

2025-06-28 10:51:18

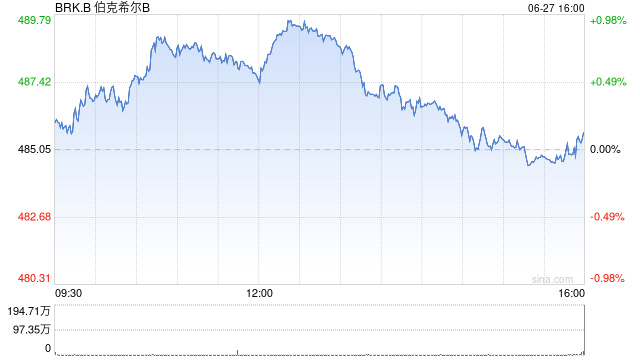

特朗普威胁再袭伊朗 以称

2025-06-28 10:27:29

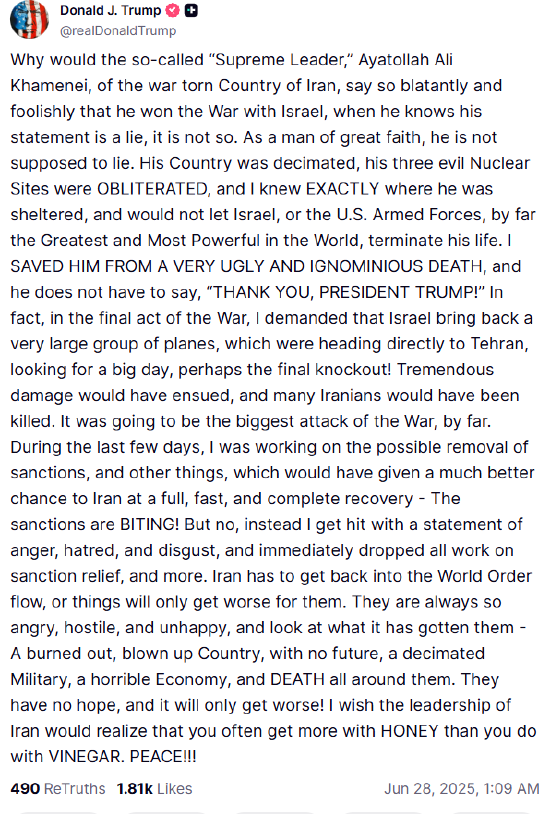

巴菲特宣布60亿美元慈善股

2025-06-28 10:15:01

如何评估房产地段价值?

2025-06-28 10:03:02

特朗普称已“放弃”解除

2025-06-28 08:51:16

英国最后一架以色列撤侨

2025-06-28 08:15:12

自动驾驶工业车辆公司C

2025-06-28 04:51:01

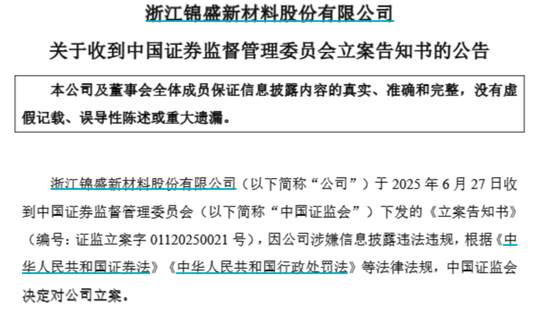

突发,证监会出手!

2025-06-28 04:15:28

阿拉比卡咖啡跌至去年1

2025-06-28 03:51:02